Quand investir ? C’est la première bonne question. Il n’y a pas de moment clé. Nous pouvons analyser le passé, nous positionner sur le présent mais pas prédire l’avenir. Le bon moment, c’est quand on a la capacité de le faire. Cette capacité peut commencer avec 50€ par mois et/ou en fonction de la capacité d’emprunt.

Où investir ? Là encore, cela dépend de plusieurs facteurs : l’horizon de placement (date de jouissance du capital ou des revenus), la sensibilité aux risques de perte en capital, les besoins en disponibilité d’une partie de l’épargne, la fiscalité actuelle ou future, les possibilités de transmettre… Chacun de nous a des sensibilités, des situations et des besoins différents. Le « où investir » diffère donc d’une situation à une autre.

Les supports (immobilier, épargne, investissement), les modes de détention, les lois fiscales répondent à des objectifs différents.

C’est vrai que quand nous plaçons de l’argent c’est pour qu’il rapporte. Dans tous les cas, c’est le temps qui notre meilleur ami.

Là où il faut être prudent, c’est qu’en face de toute rentabilité il y a un risque qui y est associé. Plus un placement peut être rentable, plus le risque associé est important.

Exemple : pour l’épargne : un livret rapporte peu mais il y a peu de risque de perte en capital (sauf faillite de la banque). Un investissement dans les actions à contrario peut s’avérer très rentable mais aussi très risqué. Pour l’immobilier c’est pareil, investir dans du locatif sur une grande métropole française (Bordeaux, Nantes, Toulouse) est peu risqué. La pression locative est forte. En contrepartie le prix d’achat des biens est un peu plus cher que sur Casteljaloux (Lot et Garonne) ou Saumur (Maine et Loire). Dans le cas de ces dernières villes la demande locative est plus faible mais le ration prix d’achat / prix de location peut paraitre plus rentable.

Le placement qui rapporte c’est celui qui va répondre à vos besoins au terme de l’horizon de placement et respecter votre appétence au risque. L’important est de ne pas mettre tous ses œufs dans le même panier donc de diversifier.

Il faut envisager votre épargne et votre patrimoine en 3 groupes : l’épargne court terme qui réponse aux besoins et aléas de la vie de tous les jours, l’épargne moyen terme qui reste disponible au cas où et l’épargne long terme pour répondre à des besoins plus importants, un changement de vie (étude des enfants, retraite, achat immobilier…).

La courbe démographique est un des éléments qui influence sur le ratio retraités/actifs. Un autre élément est l’espérance de vie qui s’allonge. 1 an d’espérance de vie en plus est 1 an de plus en retraite. Ces points influencent sur le calcul des pensions de retraites que ce soient pour la retraite par répartition (organismes sur lesquels cotisent les actifs) ou sur les rentes de vos retraites par capitalisation (épargne retraite).

Pour la retraite par répartition, le nombre d’actifs qui cotisent pour financer les retraites est de moins en moins important. En 1960, il y avait 4 actifs pour 1 retraité. En 2012, c’est déjà 1.8 actifs pour 1 retraité. La projection de 2030 est de 1.6 actifs pour 1 retraité toujours. Vous comprenez la difficulté à financer les retraites de nos anciens. Les 2 curseurs sur lesquels il est possible de jouer sont la durée des cotisations et/ou le montant des retraites. La marge de manœuvre est faible. (source : https://www.fonction-publique.gouv.fr/ …).

D’un autre côté, nous n’allons pas nous plaindre que notre espérance de vie s’accroit sous prétexte que les pensions de retraite sont de plus en plus basses. L’espérance de vie pour des personnes ayant 65 ans en 2015 était de 84 ans pour un homme et 88 ans pour une femme. Cela représente 19 à 23 ans de retraite. (source : https://www.ined.fr/fr/tout-savoir- …).

Quand nous parlons de retraite, nous parlons de l’âge de départ ou du moment de départ à la retraite. Il ne faut pas oublier la durée de la retraite. Cette durée est liée à l’espérance de vie. Notre espérance de vie se rallonge. Ce qui est positif mais il faut en tenir compte pour nos retraites.

Un non cadre salarié qui a 30 ans aujourd’hui perd 30% de sa rémunération au moment de départ à la retraite. Un quadra non cadre perdra lui 35% de ressource. Pour les professions libérales le delta est plus important. Ainsi un infirmier qui a 35 ans aujourd’hui, aura une pension de retraite qui couvrira que 35% de ces ressources d’activité. (simulations réalisées sur logiciel Big expert – harvest avec les règles de 2017). Vous comprendrez que si les règles du jeu changent, ces montants changeront. La question suivante, c’est comment ?

Maintenant, si nous prenons en compte notre espérance de vie, des projections faites avec la table TGF-05 (table par génération des femmes en version 2005) nous montre que si vous avez 40 ans, il y aura 30 ans de retraite à financer. A 50 ans, il faut financer 29 ans et à 60 ans reste à financer 27 ans. Cette table est toujours d’actualité mais date. C’est la plus optimiste pour l’espérance de vie puisque c’est celle des femmes. Cela permet de mesurer tout de même la durée de votre vie à la retraite. C’est clairement une 3ème vie. La première vie correspond aux études jusqu’à 18 à 25 ans. La seconde c’est la vie active environ 40 ans. Et enfin la retraite. Ce sont des paramètres à bien prendre en compte.

Vous comprenez que même avec une réforme des retraites, il est nécessaire de préparer notre retraite nous-même. Ce qui est sûr, c’est que plus tôt vous commencez, moins l’effort à sera important. Mais comment et avec quoi ?

Nous avons pu le voir, la retraite : il faut s’en préoccuper. Il est même préférable de compter d’abord sur soi pour se la constituer et s’assurer un complément de retraite permettant d’avoir un revenu à la hauteur de ses besoins.

Les projections des taux de conversion permettent d’anticiper sur les pertes en revenus au moment de la retraite. Ce qui permet d’estimer le montant à prévoir pour compenser cette diminution des ressources. Maintenant pour atteindre ce montant plus, vous vous en préoccupez jeune moins l’effort financier à y accorder sera élevé. C’est comme un prêt : plus il est long moins les mensualités sont élevées.

Des simulations tenant compte des frais sur versements, des prélèvements sociaux annuels et de la fiscalité… montrent que pour avoir un revenu mensuel complémentaire de 500 €, l’effort est 3 fois moins important si l’on commence en arrivant dans la vie active même après des études longues. Ainsi pour 500 € de revenus complémentaires à sa retraite (calcul pour une espérance de vie de 87 ans) un particulier devra épargner 300 € par mois en commençant à 20 ans de la retraite soit à 47 ans. Un actif qui commence à 37 ans aura un effort d’épargne qui passe à 165 €/mois. Enfin, la personne qui commence à 27 ans et qui épargne pendant 40 ans (toute sa vie active) n’aura pour effort d’épargne que 100 €/mois à débourser.

Ici c’est la solution pour une épargne traditionnelle. Il existe pourtant plusieurs moyens permettant de compléter ses revenus à la retraite. Il est même possible de diversifier ses sources de revenu (Perp, Madelin, Perco, Assurance Vie, immobilier locatif traditionnel, LMNP…). Certaines de ces solutions peuvent permettre de bénéficier de réductions d’impôt. Mais parmi ces possibilités, il faut mettre en place celle qui correspond le mieux à la situation de la phase d’épargne, de la durée d’épargne mais aussi de votre situation à votre retraite. Les solutions avec avantages fiscaux à l’entrée peuvent ne pas correspondre à la retraite.

Le meilleur moyen de s’assurer une retraite, c’est de commencer le plus tôt possible. Ainsi même si vous suspendez pour une raison ou une autre (naissance, déménagement, coup dur …) vous avez déjà commencé. C’est aussi de mettre en place ce qui vous correspond en phase d’épargne et/ou correspondra à la retraite. Un salarié cadre n’aura pas les même besoins qu’un cadre, qu’un artisan, qu’un chef d’entreprise ou d’une profession libérale.

Je vous invite à faire une étude avec un professionnel ou au moins de regarder avec lui ce qui peut correspondre le mieux à votre situation et vos objectifs. Un Conseiller en gestion de patrimoine indépendant saura répondre avec objectivité à vos besoins et avec une gamme de support souvent large et non mono enseigne. Dans tous les cas, plus vous démarrez tôt mieux c’est.

Pour les placements Financiers :

Quand nous plaçons notre épargne, nous le faisons pour avoir un capital qui rapporte. Cependant 2 facteurs doivent nous aider à choisir le bon placement : l’horizon de placement de cette épargne et notre sensibilité au risque de perte en capital. Les 2 sont liés mais ici je vous présente que les risques que vous pouvez prendre.

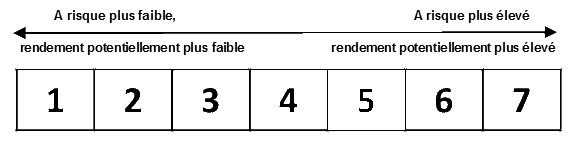

L’échelle des risques : Ici je vais vous présenter les supports et la classification des risques sur l’échelle de l’AMF (autorité des marchés financiers). Cet indicateur sert à classer les fonds (FCP, FCPI, FIP…), SICAV, SCPI…

Le profil de risque et de rendement est symbolisé par une échelle allant de 1 à 7. Le score indiqué est une estimation du niveau de risque ainsi que du potentiel de rendement du fonds.

Pour placer un fonds sur cette échelle, l’indicateur utilisé est sa « volatilité », mesurée par la variation moyenne de sa valeur sur les 5 dernières années. Cet indicateur traduit la tendance du fonds à fluctuer, plus ou moins fortement, à la hausse ou à la baisse. Lorsque la volatilité est élevée, la possibilité de gain est plus importante, mais le risque de perte l’est aussi.

Voici sa représentation sur les documents d’information client liés à chaque support :

Cet indicateur permet de rapidement prendre conscience du risque pris en choisissant d’investir sur le support. A chaque niveau correspond une volatilité et donc un pourcentage de perte potentielle.

Un questionnaire simple que votre conseiller vous fera remplir permettra de déterminer votre sensibilité au risque. A partir de ce questionnaire et de ce tableau, il sera plus simple de faire un choix correspondant soit pour investir sur des SCPI, sur des supports de capital investissement soit pour l’allocation d’actif de vos assurance vie, PERP, Madelin, PEE…

Pour la classe risque niveau 1, vous trouverez les fonds euros des contrats d’assurance vie par exemple. Par extrapolation, vous aurez aussi les livrets bancaires (Livret A, LDDS…). Le niveau rendement risque est faible. Ici c’est un support sécuritaire.

Pour la classe risque niveau 3, nous retrouverons les SCPI en général. Cela correspond à un profil investisseur prudent. Le risque peut venir de la faible liquidité des fonds (horizon de placement et rapidité à désinvestir), du support immobilier et de sa valorisation.

Dans la classe risque niveau 7, les FIP, FCPI mais aussi les fonds investis sur l’or et les métaux précieux y sont listés entre autres. Là les risques viennent de la volatilité des marchés financiers correspondants aux actions présentent dans le fonds ou du risque dans le principe même d’investissement.

Je vous parle de risque mais c’est souvent en contrepartie d’un espoir de rendement. Donc quand on vous présente un espoir de rendement élevé, c’est qu’il y a en contrepartie un risque potentiel de perte en capital.

Pourquoi cet article, parce que cette semaine j’ai rencontré un couple à qui il a été précisé que le FIP proposé était un bon placement sans risque (bien géré, support et région choisie porteuse…). J’ai donc dû les mettre en garde sur la réalité de ce support et le réel risque de perte en capital. C’est sûr que des sociétés de gestion par leur expérience, par leur stratégie d’investissement (choix des entreprises investies, cible, région…) peuvent réduire la sensibilité face au risque de perte en capital. Mais il n’empêche que ce fond restera classé de niveau 7 sur l’échelle des risques.

Vous devez consulter le DICI (Document d’Information Clé pour l’Investisseur) du support. Ce Document d’Information Clé pour l’Investisseur est sous cette forme depuis 2011 et permet de comprendre simplement et rapidement le fonctionnement du fonds. Ainsi, même si vous n’avez pas une grande culture financière, vous pourrez prendre la décision en ayant pris connaissance des informations sur le support.

Pour les placements immobiliers

C’est le régime fiscal et la gestion qui va les différencier. Ils peuvent aussi différer s’ils bénéficient d’avantage fiscaux à l’investissement.

Vous avez dans ce cas 3 types de bien (résidence principale, secondaire ou de rapport). Pour les immeubles de rapport (locatif) 2 familles d’investissements selon qu’ils sont meublés ou non. Enfin ils peuvent bénéficier d’avantages fiscaux à l’acquisition (Malraux, Pinel, Scellier, Censi-Bouvard…).

Chaque choix implique des conséquences pour la gestion, la durée obligatoire de conservation, les plafonds des loyers…

Pour les comprendre, le mieux et de rencontrer un professionnel qui vous expliquera les différences et pourra vous orienter vers ce qui vous correspond en fonction de vos situations, vos objectifs…

En premier voici une définition du mot patrimoine au sens patrimoine privé :

Sur un plan financier et économique, le patrimoine désigne l’ensemble des biens possédés par une personne physique ou une personne morale à un instant donné. Il s’agit de tous les biens meubles ou immeubles, des créances ainsi que des droits dont un individu ou une société est propriétaire.

Le patrimoine peut être composé de meubles, d’équipements domestiques, de véhicules, de biens immobiliers, mais aussi de placements bancaires et boursiers, de parts d’entreprise, d’objets d’art ou de propriétés intellectuelles tels qu’un brevet ou des droits d’auteur.

Plus généralement, le patrimoine se définit comme l’ensemble des biens hérités des ascendants auquel s’ajoute l’ensemble des biens acquis par un individu et non transmis ou consommé.

Donc pour simplifier, votre patrimoine commence au premier euro non consommé. Vos placements sur des livrets bancaires tels que les livrets A ou autres LDD, LEP, PEL, sur des contrats ou placements type PEA (Plan Epargne en Actions), Assurances Vie, épargne salariale, immobilier (résidence principale, secondaire ou locatif), l’épargne retraite (PERin et PEReco et les anciens PERP, Madelin, art. 83, PERE…) et d’autres encore constituent votre patrimoine. Chacune de ces enveloppes financières répond à des objectifs particuliers, normalement.

Maintenant, voyons le rôle d’un conseiller en gestion de patrimoine et qui peut faire appel à ses services ?

Le conseiller en gestion de patrimoine (CGP) a pour rôle de vous aider à organiser votre patrimoine. Depuis 10 ans que j’exerce, je me suis aperçu que les personnes que je rencontre ont des comptes ouverts sans savoir réellement à quoi cela correspond et à quel objectif cela peut bien répondre. Le premier travail du CGP est de faire un point sur la situation et de valider que ce qui est mis en place correspond réellement aux besoins et aux objectifs. Il pourra alors être fait des arbitrages au sein des placements existants pour qu’ils soient en phase avec les besoins réels.

Le 2ème travail du conseiller est de présenter des préconisations à ses clients pour répondre aux besoins chiffrés par le client. Exemple un client qui veut s’assurer une retraite décente. En fonction de son statut et des cotisations obligatoires au régime par répartition et de ce qui est mis en place par ailleurs, il sera fait une projection pour calculer le montant estimé de retraite. Si celui-ci n’est pas raccord avec ce que souhaite le client, en fonction de sa capacité d’épargne et de sa situation fiscale, il sera présenté des solutions à mettre en place pour atteindre l’objectif. Les objectifs clients ensuite sont variés (financer les études des enfants, protéger sa famille, acquérir sa résidence principale, baisser sa fiscalité…).

Enfin, le Conseiller en Gestion de Patrimoine doit suivre ses clients dans le temps. La situation du client peut changer, les objectifs peuvent évoluer et il faut suivre l’évolution des actions mises en place. Le conseiller en gestion de patrimoine rentre dans le rôle d’un conseiller de famille en quelque sorte.

Qui peut donc avoir besoin des services d’un Conseiller en Gestion de Patrimoine ?

La réponse est simple, tout le monde en fait. Qui n’a pas envie de protéger sa famille ? Qui ne souhaite pas optimiser sa fiscalité ? Qui ne s’inquiète pas pour sa retraite ? Qui ne veut pas aider ses enfants à démarrer dans la vie ou pour leurs études ?

Mon objectif était de montrer que le conseil en gestion de patrimoine n’est pas réservé à une certaine couche de la société mais bien au contraire. Nous avons tous des objectifs ou des projets. La différence est dans le comment les atteindre et le pour quand ?

L’une des façons est de lire le BOFIP (Bulletin Officiel des Finances Publiques) et de se renseigner sur les lois de finance. Pas simple d’autant que tout ne concerne pas le particulier et qu’en plus la rédaction de ce genre de support n’est pas des plus simples à lire ou à interpréter.

Le mieux c’est d’avoir accès à un conseiller fiscal, en gestion de patrimoine ou encore comptable. Il vous aidera à y voir plus clair et surtout faire un point sur ce qui vous concerne uniquement.

Avoir comme image que l’argent c’est mal, c’est propre à notre société. Il est souvent convenu que les gens qui ont de l’argent sont des « cons ». Il suffit de voir les cas de divorce autour de nous ou les associés entre eux dans certaines entreprises devenant plus rentables. Qu’il y ait peu ou beaucoup de biens et d’argent à partager, c’est le plus souvent conflictuel. De la même façon, beaucoup trouvent indécent et critiquent fortement certains niveaux de rémunération.

Maintenant, si l’on pense à soi et à son entourage, nous avons tous le souhait d’offrir à nos proches (époux ou épouse, enfants, parents…) un cadre de vie toujours meilleur : acheter sa résidence principale, offrir des vacances plus confortable (+ de resto ou un voyage plus exotique). La première position à prendre, c’est se concentrer sur soi et savoir ce que l’on veut personnellement. La critique des autres, la jalousie ne permettent pas de gagner ou d’avoir plus d’argent. Il faut changer sa vision de l’argent : nous avons le droit d’aimer l’argent. C’est bien l’argent qui permet de réaliser ses rêves. C’est plus la manière dont il est gagné qui peut être critiquable (escroquerie, vol…).

Pourquoi vouloir devenir riche ? Avant de répondre à cette question je voudrais définir le mot riche. Ce n’est pas un gros mot. En vieux français, riche avait le sens de puissant. Il évolua vers prospère. C’est cette définition de riche qui correspond à ce que je veux faire passer comme message ici : Prospère = en période de réussite, de succès. C’est en ce sens qu’il est plus facile se s’autoriser à vouloir devenir riche. Si vous ne voulais pas devenir riche, l’argent ne ferait que circuler. Si vous voulez devenir riche, il faut prendre la décision, s’autoriser à être critiqué (surtout ici en France). Et être accompagné pour pas faire d’erreur.

L’optimisation fiscale, c’est comment payer moins d’impôt. Maintenant, tout le monde ne rêve pas toutes les nuits de payer moins d’impôts. Chacun de nous a des objectifs de vie à moyen et long terme.

L’État lui offre la possibilité de devenir un acteur de l’économie. Il permet d’avoir une baisse de l’impôt en contrepartie d’une participation financière à l’économie. L’État n’a pas les moyens de tout financer. Donc il offre des déductions, réductions ou crédit d’impôt selon les dépenses ou investissements.

Exemple : ainsi l’emploi d’une aide à domicile, jardinier, coach sportif, cours à domicile… participent à l’emploi de personnes et vous avez alors du crédit d’impôt.

Investir dans l’immobilier locatif neuf (Pinel) permettre à des personnes de se loger avec un loyer modéré. En effet l’état participe lui au logement des moins favorisés avec les OPH (organisme public de l’habitat ou HLM). Et les moins en difficulté profitent du marché libre (sans plafond de loyer ou de ressources). Cela répond donc au logement d’une tranche de la population. L’État récupère l’avantage fiscal offert sur 9 ou 12 ans en 1 ans avec la TVA. Mais cela participe aussi à la l’emploi dans le bâtiment, l’immobilier et les métiers connexes comme la gestion de patrimoine, le financement… Il est estimé qu’un logement construit c’est 2 emplois direct sur 2 ans.

Si vous mettez en place une épargne retraite pour vous-même, l’État vous récompense en vous accordant une déduction de vos revenus des montants versés. Cela aura pour effet une baisse de votre impôt.

A chaque fois votre optimisation fiscale répond à un de vos besoins : aide à domicile, investissement locatif pour des revenus complémentaires immédiats ou futurs (retraite) ou support pour votre retraite.

Il y en a bien d’autres : transition énergétique du bâtiment, investissement dans des entreprises novatrices, participations à des œuvres caritatives…